7の付く年には、暴落が始まる?

更新日:

7の付く年には、暴落が起こるというアノマリー、果たして2017年の相場で起こるのか。

これは2017年が終わってみなければ分からない。

確かに1997年夏には、アジア通貨危機が起こり、タイ・インドネシア・韓国がIMF管理入りして、経済に大きな影響を与えた。

その結果、株価は1年数ヶ月にわたって下落した。

また2007年にはサブプライムローン問題が発生し、BNPパリバのデリバティブ商品の解約凍結によって火が付いた。

そして玉突き的に被害が広がり、日経平均も1万8000円台から1万2000円台まで下落した。

さらに翌年のリーマンブラザーズの破綻でダメ押しされ、日経平均はさらに7054円まで突き落とされた(リーマンショック)。

このとき日経平均は1年半にわたって下落が続き、下落幅は約60%にもなった。

こういう風に1年半・50%を超える暴落が起こる場合、次のような3つの事が起こっているという。

株価暴落の3つの予兆

- 株価の上昇が長く続き、楽観的な雰囲気が蔓延している。

- 市場で株価収益率が、長期平均を上回る

- 市場参加者が過度のレバレッジ、信用取引を行っている

通常の株式市場というのは、売りたい人と買いたい人が居て、それが衝突することで相場ができる。

買いたい人が多ければ株価が上がるし、ある程度株価が上がると、利益確定のために売りたい人が増えてきて、株価の上昇にブレーキがかかる。

ところが暴落が起こるときは、買える人が居なくなって、売るしかない人ばかりになる。

というのも既に投資資金の殆どを使い果たし、調子に乗ってレバレッジや信用取引枠を最大限に使ってしまっていて、もう上値を買い上がれない状態になっているからだ。

株を買う金がなくなったら、そこが高値のピーク

株というのは、上値を買い上がる人間が減ると、そこがピークになる。

暴落から下落トレンドに入る直前の局面とは、投資家達が投資資金を使い切って、さらに信用枠まで使い切っているような状態だ。

機関投資家達も、もはや上値を追う余力が無く、売るしか無いような状態だと思えば良い。

なので2017年に暴落が始まるかどうかは、機関投資家達が株を買う余力が、どこまであるかにかかっている。

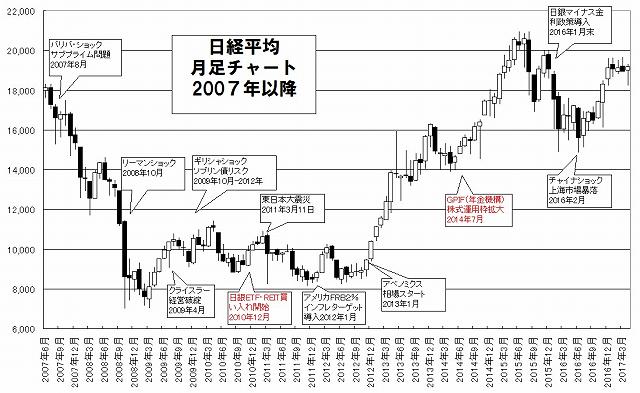

ということで、サブプライムショック以降の月足チャートを見てみよう。

日経平均 月足チャート(サブプライムショック以降)

リーマンショックによって欧米の景気が冷え込み、欧米でビジネスを行っている日本企業の業績も大きく押し下げられた。

さらにギリシャショックにより、ソブリン債リスク(国債暴落懸念)が発生し、株式市場も低迷した。

日銀は2010年末に、ETF購入による株価下支え策に打って出て、日経平均も1万円台を回復。

ところが、そこへ東日本大震災が襲い、猛烈な円高により、株価は1万円を大きく割り込んだまま推移した。

そのまま2年くらい横ばい状態が続き、欧米で経済回復が始まった2012年秋頃から、ドル高円安方向にトレンドが変わって、いわゆる「アベノミクス相場」で株価が上昇し始めた。

それから約1年半後に、日経平均は2万円を超えたわけだが、色々と問題がある。

というのも、上昇の途中でGPIFの株式投資割合を増やしたり、民主党政権時代に始めた日銀のETF買い枠を、大幅に増やすことによって株を買い支えている状態だからだ。

2017年に大きな下落トレンドが始まるかどうかは分からないが、上値を買い上がる投資余力が果たしてあるのかどうか?と問われれば、かなり疑問だね。